Categoria: Dúvidas Frequentes

Como cadastrar uma variação fiscal para nota de devolução?

Neste artigo vamos aprender como cadastrar uma variação fiscal para utilizar na emissão da nota fiscal eletrônica.

1º Passo: Ir até a tela de cadastro de Produtos > Selecionar o produto que vai se utilizado para a nota > Alterar(F6) > Ir até a aba de Impostos > Na parte de variação fiscal clicar no + verde e depois digitar o F2 para abrir o cadastro de variação;

2º Você pode clicar no incluir(F3) para cadastrar uma nova variação, porém é mais fácil você utilizar o recurso de COPIAR que fica no utilitários da tela. Para utilizar o recurso de copiar, você pode utilizar a sua variação fiscal de venda como parâmetro, que no meu exemplo vai ser a “5405 VENDAS”, basta selecionar > Ir em Utilitários > 1. Copiar Variação Fiscal;

3º Edite a descrição da variação, coloque uma que é fácil para você identificar, no meu exemplo coloquei “DEVOLUÇÃO CFOP 5202”, referenciei o CFOP para melhor identificar;

4º Adicione a natureza de operação de DEVOLUÇÃO e digite o CFOP no campo de baixo;

5º Ir até a aba de ICMS e adicione o CSOSN no campo de situação tributária, no meu exemplo vou utilizar o 900.

Obs: Se o fornecedor não passou as informações fiscais como CFOP, CSOSN e de outros impostos, você deve solicitar para o seu CONTADOR.

6º Como copiamos a variação, não vai ser necessário preencher nada na aba de IPI, PIS E COFINS, pois já carregou automaticamente, então, só basta clicar para gravar(F4);

7º Feche a tela ou aperta o ESC para voltar > Clique no verde para confirmar a inserção e depois no Gravar(F4);

8º Volte para a tela da nota fiscal, apague o produto e digite novamente para puxar a nova variação.

Para melhor entendimento, segue a baixo o procedimento com o passo a passo:

Caso precisar destacar impostos no nota, como ICMS, ICMS ST e IPI, siga o passo a passo a baixo.

ICMS:

1º Passo: Com o cadastro de variação fiscal aberto, clique na aba de ICMS > Na parte de “Tributação normal” preenche “a situação 90 – Outras” e aperte o ENTER para confirmar;

2º Em “ICMS PRÓPRIO” é necessário informar a modalidade de calculo que no caso vai ser a “03 – Valor da Operação” e digitar a alíquota do ICMS, no meu exemplo vou utilizar 12%;

3º Clique para gravar a variação > Volte para tela da nota e repasse o código da variação (apagando o código e digitando novamente para puxar a alteração realizada na variação).

4º Realize a conferencia do imposto na aba de “Impostos(CTRL + I)”.

Para melhor entendimento, segue a baixo o procedimento com o passo a passo:

ICMS ST:

1º Passo: Com o cadastro de variação fiscal aberto, clique na aba de ICMS > Na parte de “Tributação normal” preenche a situação “10 – Tributada e com cobrança de ICMS por substituição tributária” e aperte o ENTER para confirmar;

2º Em “ICMS PRÓPRIO” é necessário informar a modalidade de calculo que no caso vai ser a “03 – Valor da Operação” e digitar a alíquota do ICMS, no meu exemplo vou utilizar 12%;

3º Em “ICMS SUBSTITUÇÃO TRIBUTÁRIA” é necessário informar a modalidade “04 – Margem Valor Agregado” > Digite a alíquota do ICMS ST, no meu exemplo vou utilizar 18%, também adicionei o percentual de 75% no campo de MVA.

Lembrando que se o fornecedor não passou as informações de % de ICMS, ICMS ST, MVA ou outro imposto, você deve solicitar para o seu CONTADOR.

4º Clique para gravar a variação > Volte para tela da nota e repasse o código da variação (apagando o código e digitando novamente para puxar a alteração realizada na variação).

5º Realize a conferencia do imposto na aba de “Impostos(CTRL + I)”.

Para melhor entendimento, segue a baixo o procedimento com o passo a passo:

IPI:

Para destacar o IPI na devolução, existe um campo próprio de “IPI devolvido” na linha do produto, só informar o % e o valor > depois clique no verde para salvar e confira o valor na aba de de “Impostos(CTRL + I)”.

Obs: IPI na devolução não aparece na impressão da nota, apenas agrega o valor no total da nota e também consta no arquivo XML na própria tag “IPI DEVOLVIDO”.

O que é, quando fazer e como faço uma nota complementar?

O que é, quando fazer e como faço uma nota complementar?

A nota complementar, segundo a secretária da fazenda, é emitida para acrescentar dados e valores antes não informados no documento fiscal original, observando as definições da legislação, tais como:

- Na exportação, se o valor resultante do contrato de câmbio acarretar acréscimo ao valor da operação constante na Nota Fiscal;

- Na regularização em virtude de diferença no preço, em operação ou prestação, ou na quantidade de mercadoria;

- Para lançamento do imposto, não efetuado em época própria, em virtude de erro de cálculo ou de classificação fiscal.

Para saber como fazer uma nota fiscal complementar no sistema siga esse passo-a-passo:

Como fazer uma carte de correção?

Neste artigo, vamos aprender como fazer uma carta de correção referente a uma NF-e.

Para alguns detalhes na nota fiscal, não é necessário cancelar a nota. É possível fazer uma carta de correção para corrigir qualquer informação que NÃO seja:

- As informações que determinam o valor do imposto tais como: base de cálculo, alíquota, diferença de preço, quantidade, valor da operação (para estes casos deverá ser utilizada NF-e Complementar);

- A correção de dados cadastrais que implique mudança do remetente ou do destinatário;

- A data de emissão da NF-e ou a data de saída da mercadoria.

Para realizar o cancelamento no sistema, siga o procedimento a baixo:

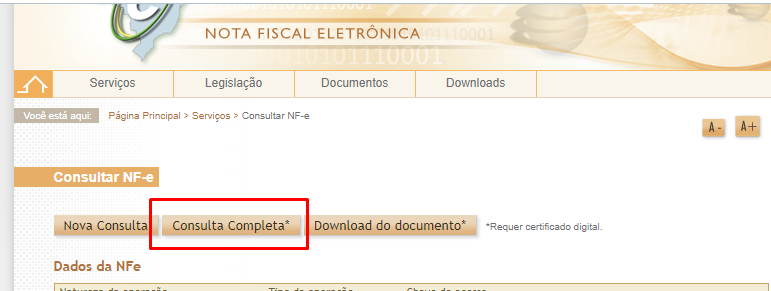

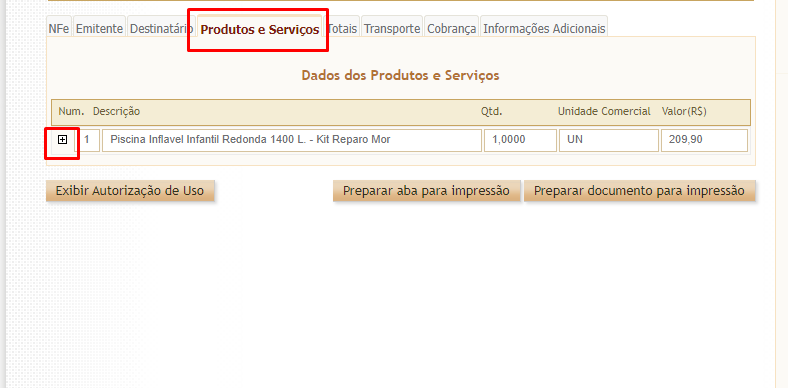

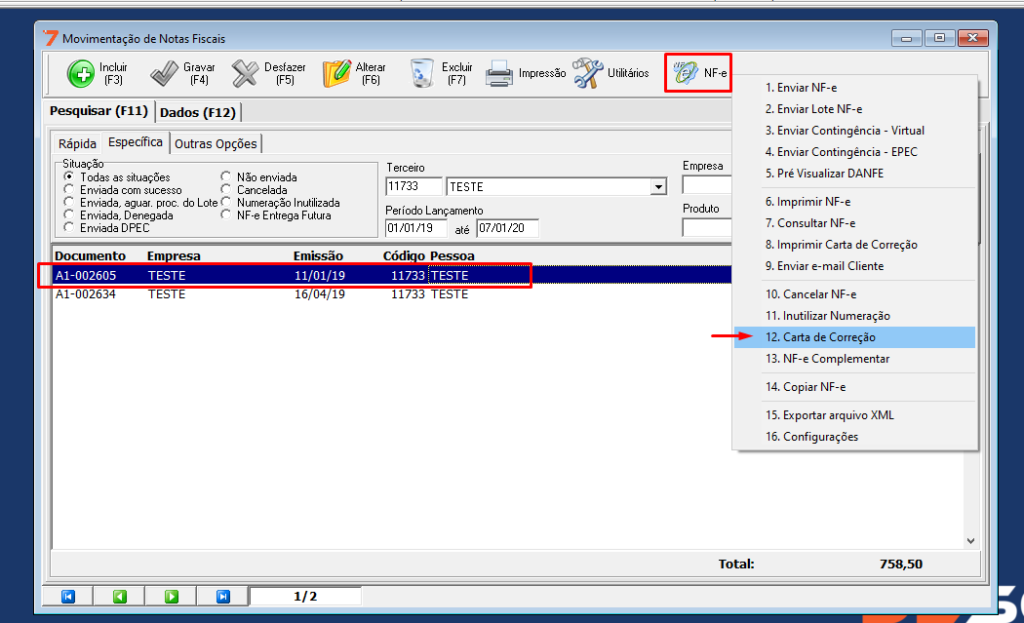

1º Passo: Selecione a nota em que deseja realizar a carta;

2 ° Nf-e >12. Carta de correção:

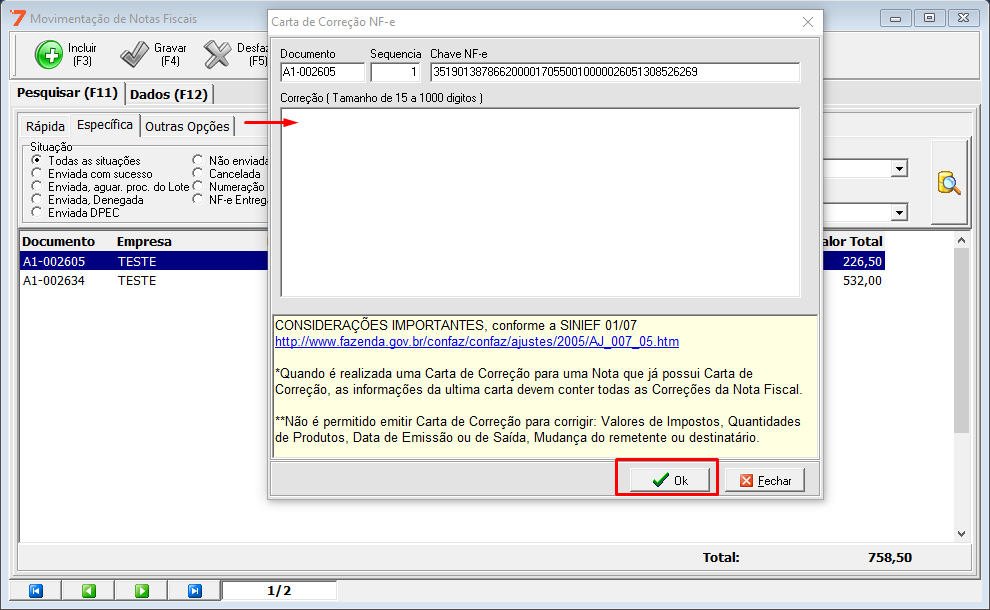

3 ° Digitar a correção e clicar no “Ok” :

Posso cancelar uma nota após 24h? Ocorre o risco de levar multa?

Caso já tenha passado o prazo de 24 horas após a emissão da nota fiscal eletrônica, isso significa que o cancelamento não é mais permitido – ao menos não sem a aplicação de penalidade. O que ocorre, nesse caso, é que o procedimento é passível de multa por parte da Receita Federal.

Essa regra vale para todo o país. O que varia de um estado para outro é como as inevitáveis penalidades são aplicadas. Em geral, o valor da multa equivale a 1,5% do valor total da transação cancelada.

Há estados que determinam limite máximo para cancelamento, como em São Paulo, onde a NF-e pode ser cancelada em, no máximo, 480 horas. Isso não altera a multa prevista, caso não seja respeitado o prazo de 24 horas.

Por outro lado, há estados em que o cancelamento não pode ser feito em hipótese alguma, caso não seja respeitado o período de 24 horas. Nessa situação, a solução é fazer a anulação da nota fiscal, devendo o emissor arcar com todas as sanções previstas em lei.

Se for esse o caso, para que a anulação seja concretizada, deverá ser emitida uma nota de devolução por parte do destinatário, ou uma nota fiscal de entrada por parte do emissor. Em ambos os casos, o Fisco é igualmente notificado sobre o retorno da mercadoria para a empresa que a enviou e precisa autorizar o documento fiscal.

Obs: Para maiores dúvidas, consulte o seu contador!